|

|

|||||

|

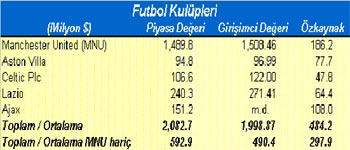

| Özellikle de G.Saray’ın rakamları ile ilgili rivayet muhtelif, Hıncal Uluç NTV 90 Dakika’da, 30-35 milyon dolarlık gelir, derken, Mehmet Cansun, “G.Saray’ın son 4 yılda kasasına giren miktarın 143 milyon dolar, giderlerin ise 178 milyon dolar olduğunu” açıkladı. Geçen hafta, “Futbol Kulüplerinin Halka Arzı : Sihirli Formül mü?” başlıklı yazımda konunun mekanizmasından bahsetmiştim. Ancak, eski bir analist olarak değerleme yönü benim daha çok ilgimi çekiyordu. TABLOLARIN RENGİNE DİKKAT Geçen akşam, NTVMSNBC’deki arkadaşlarımın da yardımıyla internetten futbol kulüplerinin raporlarının yer aldığı bir siteden güncel piyasa oranları ve bazı bilgilerini edindim. Bunlar üzerinden aşağıdaki güzel görünümlü tabloları hazırladım (renklere dikkatinizi çekerim). Amacım futbol odaklı bu şirketlerin piyasa oranlarıyla bizim kulüplerimizi karşılaştırmak ve G. Saray, ve gündemde olmamakla birlikte Fenerbahçe’nin olası halka arzları için bir taslak değer elde etmekti. |

||||

Sizler ve kendi zevkim için çalıştım. Size bu çalışmanın bir özetini ve sonucunu anlatmak istiyorum. Önce şirketlerin işlem gördükleri borsalardaki piyasa değerlerini alarak işe başladım. Aynı zamanda şirketlerin cari varlıklarını, yani kısa vadeli para ve benzeri varlıkları, menkul kıymetleri, alacaklarını bu değerden çıkarıp, kısa vadeli borçlarını bunun üzerine ekleyerek girişimci değeri (enterprise value) denilen değeri buldum. Bu değer şirketi nakitleri ve kısa vadeli borçlarını tasfiye etseydik, bize maloluş değerini gösteren bir değer. Bu bize hepsini birbiriyle borçsuz harçsız kıyaslama olanağı veriyor. Piyasa Değeri / Defter Değeri (PD/DD) oranını kullanarak Özkaynak rakamını buldum. Bu da bize şirketin varlıklarının defter değerinden tasfiyesi ve borçlarının ödenmesi halinde elimizde kalacak miktarı gösteriyor. |

||||

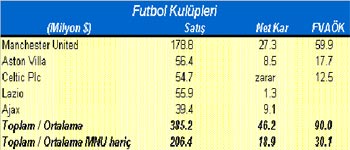

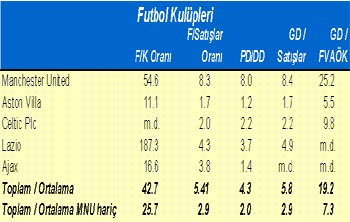

Daha sonra şirketlerin Fiyat Kazanç oranlarını kullanarak net kar rakamlarını, Fiyat Satışlar oranını kullanarak ise Satış rakamlarını buldum. Tüm şirketler için olmasa da üç İngiliz takımının FVAÖK (faiz- vergi-amortisman öncesi kar) marjlarını kullanarak FVAÖK değerlerini buldum. Bu değer özellikle zararda olan, yüksek amortisman ve faiz yükü nedeniyle kar açıklayamayan şirketlerin değerlemesi için kullanılabilecek bir değer. YENİ EKONOMİYİ YAKALADILAR Üç İngiliz, bir İtalyan ve bir Hollanda takımının rakamlarına göre, şirketler neredeyse yeni ekonominin rakamlarını yakalamış durumdalar. Özellikle Manchester United (MNU), 1.5 milyar dolar piyasa değeriyle 55 fiyat kazanç oranına ve 8.3 Fiyat Satışlar oranına sahip. Bunun da sebepleri geçen yazımda anlattığım gibi. * MNU dünyanın en başarılı futbol takımına sahip, * En başarılı şirket yönetimine sahip, * İngiliz Premier liginin yıllık yayın hakları 3.1 milyar dolara ihale edilmesi bekleniyor * Internet ve mobil telefon konusunda Vodafone’la 45 milyon dolarlık bir anlaşma yaptı gibi konular. Bütün bunlar şirketten beklentileri çok fazlalaştırıp, piyasa değerinin ve piyasa oranlarının yükselmesine yol açıyor. Sadece Manchester United’ın değerinin bu denli yükselmesi beş şirketin ortalama oranlarını da yükseltiyor. ORTALAMAYI DA ALDIM Bunun sonucunda bir yanlış değerleme olmaması amacıyla ortalama oranları hem beş şirket üzerinden, hem de MNU hariç diğer 4 şirket üzerinden hesapladım. Çıkan sonuçlar aşağıdaki tabloda veriliyor. |

||||

2000 yılı İMKB oranlarına bakarsak, FK Oranı = 17.1, F/Satışlar Oranı = 2.0, F/FVAÖK = 12.1, PD/DD = 6.8, oranlarını görüyoruz. Bu da FK Oranı ve F/Satışlar Oranında İMKB’nin daha ucuz, PD/DD, ve F/FVAÖK oranlarında ise daha pahalı olduğunu gösteriyor. Ancak üç aşağı beş yukarı oranlar kullanılabilir durumda. Peki sorun ne. Sorun bizim şirketlerimizin rakamlarının olmaması. ELMALARLA ARMUTLAR MESELESİ Sorun elmalarla armutların birbirine karıştırılması. Şu ana kadar bir dernek statüsünde olup da, doğru dürüst defterlerinin bile tutulduğundan emin olmadığımız kulüplerin değerlemesi ise muhtemelen, G.Saray’ın kuracağı ve bazı haklarını devredeceği Sportif A.Ş. gibi şirketlerin tamamen sıfırdan yapacağı mali projeksiyonları üzerinden olacak. Bu şirkette, ne G.Saray’ın gayrımenkulleri, ne isim hakkının tam mülkiyeti, ne de futbol takımının mülkiyeti olacak. Bu varlıklar belli bir süre kiralanacak, ve bunların kullanım hakkının ayni sermaye sayıldığı şirket, projeksiyonları üzerinden değerlenecek. Elimizdeki verilerle ne yazıkki bir değerleme yapmak mümkün değil. EN GEÇERLİ YÖNTEM İşte burada analistlerin zaman zaman sığındığı ve ‘uluslararası kayıtlı analistler derneği tarafından kabul görmüş, ve analistlerin yeni analistlere öğretirken hayatı üzerine yeminler ettirdikleri bir yöntem’ devreye giriyor: Bakkal Hesabı Şaka yapmıyorum, size beş dakikada şirket nasıl değerlenir, onu öğreteceğim. GALATASARAY’IN DEĞERİNİ HESAPLIYORUZ Varsayımlar: 30 milyon dolar yıllık satış geliri (TV yayın hakkı, ürün ve bilet satışları ve reklamlar), % 30 FVAÖ kar marjı = 9 milyon dolar, % 10 net kar marjı = 3 milyon dolar. Kiralanmış isim ve futbol takımı haklarının defter değeri olarak 30-40 milyon dolar (çok iyimser bir varsayım bence) tahmin ediyorum. Ulaşılacak şirket değerleri: Fiyat 1 = 25.7 FK Oranı x 3 milyon dolar net kar = 75 milyon dolar. Fiyat 2 = 2.9 Fiyat / Satışlar Oranı x 30 milyon dolar satış = 87 milyon dolar. Fiyat 3 = 2.0 PD/DD Oranı x 35 milyon dolar defter değeri = 70 milyon dolar. Fiyat 4 = 7.3 F/FVAÖK Oranı x 9 milyon dolar FVAÖK = 66 milyon dolar. Fiyatların Ortalaması = 74.5 milyon dolar. Tam bakkal hesabı oldu değil mi? Sonuç : Ne kadar veri, o kadar analiz... | ||||

|

|||||||||||||||||

|

|||||||||||||||||

| Ana Sayfa | Güncel | Dünya | Ekonomi | Sağlık | Yaşam | Teknoloji | Kültür & Sanat | Spor | Hava Durumu | Haber Özetleri | Arama | NTVMSNBC Hakkında | Yardım | Spor Yardım | Tüm Haberler | Araçlar | NTVMSNBC Reklam Seçenekleri | Hukuki Şartlar & Gizlilik Hakları |

|||||||||||||||||