|

|

|||||

|  |  |  | |||||||||||||||||||||||

| ||||||||||||||||||||||||||

|

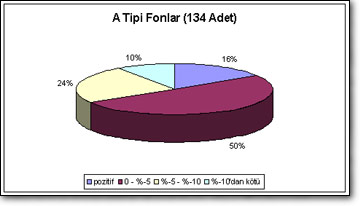

| Bu ay Ulusal 100 Endeksi yüzde -9.92 değer kaybederken (dolar bazında yüzde -17.45) A tipi fonlar ortalama olarak yüzde -4.10 (dolar bazında yüzde -12.11) değer yitirdiler. Buna karşılık B tipi fonlar yüzde 2.56 (dolar bazında yüzde -6.00) değer kazandılar. Liranın dolar karşısında Haziran ayında yüzde 8.36 değer yitirmesiyle hem A hem de B tipi fonların dolar bazındaki getirileri negatifte kaldı. Yine her zamanki gibi bu farklı fon tiplerinde gözlenen volatilite, yatırımcıların fon seçiminde dikkatli olması gerektiğinin altını çizdi. Volatilite göstergesi olan standart sapmalara baktığımızda, bu oynaklığın B tipi fonlarda sadece yüzde 5.84 olduğunu gözlerken (aylık - son 30 ay) A tipi fonlarda yüzde 13.28’de seyrettiğini gördük (İMKB100 Endeksi’nin standart sapması da yüzde 19.69). Fon getirilerinin riske göre ayarlanması Türkiye’de sadece persembe.com tarafından yapılıyor. Haziran ayıyla, yatırım fonlarını hem getiri hem de risk bazında derecelendiren tek site olan persembe.com bu incelemesinde üçüncü yılına girmiş oldu. Haziran ayında TEFE yüzde 1.2, TÜFE de yüzde 0.6 olarak gerçekleşti. A TİPİ FONLAR A tipi fonlar, İMKB Haziran ayında yüzde -9.92 değer kaybederken (dolar bazında yüzde -17.45) ortalama olarak yüzde -4.10 (dolar bazında yüzde -12.11) değer yitirdiler. Değerlendirmeye alınan 134 fonun sadece 8 tanesi (yüzde 6’sı) TEFE’nin üstünde getiri verirken 121 tanesi (yüzde 90’ı) İMKB 100 Endeksi’nden daha iyi performans gösterdi. Bu ay 113 fon değer yitirdi (dolar bazında hepsi). |

||||

|

|  Bir ay gibi kısa bir süre içinde bile en iyi getiri veren fonla en kötüsü arasındaki getiri farkı yüzde 21 oldu! Riske ayarlı getiriler baz alındığında persembe.com’dan 5 yıldızlı rating alan A tipi fon sayısı Haziran ayında 18 oldu: Haziran 2002: Beş yıldızlı A tipi fonlar Parantez içindeki rakamlar, fonların son 25 ay içinde kaç kez beş yıldızlı rating aldığını gösteriyor (persembe.com ratingleri son 25 aydır yapılmakta). Farklı fon türlerine göre yıldız ortalaması Haziran ayında şöyle gelişti: Fon Türü Adedi Yıldız Ortalaması YILBAŞINDAN BU YANA A tipi fonlar yılbaşından bu yana ortalama olarak yüzde -11.73 değer kaybettiler (dolar bazında yüzde -18.62). Endeks bu altı ay içinde yüzde -31.94 değer yitirdi (dolar bazında -yüzde -37.25). Enflasyon ise (TEFE) yüzde 12.1 oldu. Yılbaşından bu yana faaliyette olan 129 A tipi fonun sadece 12 tanesi endeksten daha kötü performans gösterdi ama ancak 25 tanesi (tüm A tipi fonların yüzde 19’u) pozitif getiri verirken hiçbiri TEFE’yi yenemedi. En iyi getiri veren ile en kötü veren arasında yüzde 52 performans farkı olması fon yöneticileri arasında büyük farklılıklar olabileceğine yine dikkat çekti. SON 1 YILLIK A tipi fonların son bir yıllık ortalama getirisi yüzde 10.23 (dolar bazında yüzde -11.99) oldu. Endeks son bir yılda yüzde -16.27 değer kaybetti (dolar bazında yüzde -33.15). Enflasyon ise (TEFE) yüzde 46.8 oldu. Son bir yıldır faaliyette olan 123 A tipi fonun 109’u endeksten daha iyi performans gösterdi ama ancak hiçbiri TEFE’yi yenemedi. Yâni bir yıldır A tipi fonlara yatırım yapıyor olsaydık enflasyonu yenme olasılığımız yüzde 0 olacaktı! Resme dolar bazında bakıldığında da 94 fonun değer kaybettiği görülüyor (tüm A tipi fonların yüzde 76’sı). |

|||

|

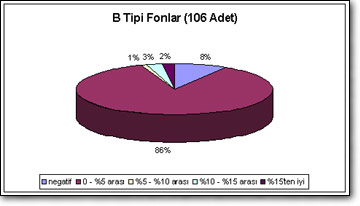

|  En iyi getiri veren ile en kötü veren arasında yüzde 84 performans farkı olması fon yöneticileri arasında büyük farklılıklar olabileceğine yine dikkat çekti. İKİ YILLIK İki yıllık kümülatif enflasyon yüzde 137.66 (TEFE). İMKB 100 Endeksi ise yüzde -35.15 (dolar bazında yüzde -74.45) değer kaybetmiş. İki yıldır faaliyette bulunan 94 A tipi fonun 89 tanesi (yüzde 95’i) endeksi alt ederken hiçbiri TEFE’yi yenememiş. Dolar bazında ise pozitif getiri veren fon yok. 2 yıl gibi uzun bir sürede bile 19 fon negatif getiri vermiş (dolar bazında tamamı negatifte!). En iyi fonla en kötü arasındaki performans farkı yüzde 160 olmuş!!! İki yılda DIŞBANK DEĞİŞKEN yüzde 116 getiri verirken son iki yılın en kötü performans gösteren fonu yüzde 44 (dolar bazında yüzde 78) değer kaybetmiş. ÜÇ YILLIK Son 3 yıldır faaliyet gösteren 76 A tipi fonun 64 tanesi (yüzde 84’ü) endeksten daha iyi performans göstermiş. Dolar bazında 56 tanesi negatife düşmüş (tüm A tipi fonların yüzde 74’ü). TL bazında baktığımızda, en iyi fonla en kötü arasındaki getiri farkı yüzde 477!!! Üç yıldır bir türlü pozitif getiriye çıkamayan fon dahi bulunuyor. B TİPİ FONLAR Haziran ayı performansının en dikkat çeken yönü, getiri bazında ilk on sırayı alan fonların altısının YABANCI MENKUL KIYMETLER fonu olmaları. Haziran ayında B tipi fonların tamamı endeksten daha iyi performans gösterirken 20 tanesi enflasyonu yenemedi. 106 B tipi fonun aylık ortalama getirisi yüzde 2.56 (dolar bazında yüzde -6.00). |

|||

|

|  Fon getirilerinin riske göre ayarlanması Türkiye’de sadece persembe.com tarafından yapılıyor. Riske ayarlı getiriler baz alındığında persembe.com’dan 5 yıldızlı rating alan B tipi fon sayısı Haziran ayında 5 oldu: Parantez içindeki rakamlar, fonların son 25 ay içinde kaç kez beş yıldızlı rating aldığını gösteriyor (persembe.com ratingleri son 25 aydır yapılmakta). Farklı fon türlerine göre yıldız ortalaması Haziran ayında şöyle: Fon Türü Adedi Yıldız Ortalaması Yılbaşından bu yana faaliyette olan 91 B tipi fon arasında 83 tanesi TEFE’yi yenebilmiş. En iyi ile en kötü fon arasındaki getiri farkı yüzde 27 olmuş! |

|||

|

|  Bir yıldır faaliyette olan 86 B tipi fon arasında 67 tanesi TEFE’yi yenebilmiş. Bu oran ve en iyi ile en kötü fon arasındaki yıllık getiri farkının yüzde 72 olarak gerçekleşmesi fon seçiminin çok dikkatli yapılması gerektiğini ispatlıyor. İKİ YILLIK Son iki yılın şampiyonu yüzde 290.88 (dolar bazında yüzde 53.97) getiri ile yine İŞ YATIRIM DEĞİŞKEN FONU. İki yıllık TEFE’yi (yüzde 138) yenemeyen fon sayısı 19. Bu rakam 2 yıldır faaliyette olan 79 adet B tipi fonun dörtte biri. Öte yandan, dolar mevduatınıza iki yılda toplam yüzde 10 faiz kazandığınızı varsayarsak, dolar mevduat faizi oranını geçemeyen fon sayısı da 35. En iyi fonla en kötü arasındaki fark ise yüzde 281!!! Bu fon seçiminin öyle gelişigüzel yapılmaması gerektiğini gözler önüne sermiyor mu? ÜÇ YILLIK Son 3 yılın en iyi getiri veren fonu HSBC YATIRIM DEĞİŞKEN: 3 yıllık performanslarda en iyi ile en kötü arasındaki TL getiri oranı farkı yüzde 577. Üç yıllık performansa bakıldığında B tipi fonlar ortalama yüzde 363 getiri vermişler (dolar bazında üç yılda yüzde 23.41). Tüm fonlar A ve B ayırımı yapmadan tüm fonları aynı kefede tartarsak farklı görüntüler elde ediyoruz. Bir kere aylık bazda riske ayarlı getirilere bakarsak, değerlendirmeye alınan 240 fon arasında persembe.com’dan 5 yıldızlı rating alan 27 fonun sadece 1 tanesi A tipi (Haziran ayı için). A ve B tipi fonların Haziran ayı ortalamalarına bakıldığında arada B tipi fonların lehine yüzde 7’nin üzerinde bir getiri farkı görülüyor, ve yine bu iki fon türü arasındaki risk farkı da belirgin. Bir volatilite (ve dolayısıyla risk) ölçümü olan standart sapmalar, A tipinde yüzde 13.28 iken B tipi fonların Ocak ayı standart sapma ortalaması sadece yüzde 5.84 olmuş. persembe.com, işte bu getiri, risk (standart sapma ve Sharpe oranı), devamlılık (kaç aydır faaliyette) ve istikrar (kaç aydır ortalamaların üzerinde) unsurlarını ölçüp yatırım fonlarını hem risk hem de getiri bazında ölçerek en ideal bileşimi buluyor. Sadece getirileri değerlendirirsek, Haziran ayının ilk 100 listesinde sadece 9 adet A tipi fon var. Değerlendirmeyi YILBAŞINDAN BU YANA olarak yaparsak ilk 85, YILLIK yaparsak ilk 67, 2 YILLIK yaparsak ilk 65, 3 YILLIK yaparsak da ilk 14 sırayı B tipi fonlar alıyor. Bu da İMKB’nin son iki yıldır gittikçe cazibesini yitiren kötü bir yatırım adresi olduğunu gösteriyor. Enflasyon-Getiri ilişkisine bakarsak elimize önemli bir istatistik geçiyor. Tüm fonlar birlikte değerlendirildiğinde, TEFE’yi yenemeyenlerin oranı şöyle: Bırakın alternatif yatırım araçlarını, enflasyonu bile yenemeyen fonların çokluğu yine fon seçimi sürecinin önemini ıspatlıyor. Yine tüm fonlar birlikte değerlendirildiğinde, belirli zaman dilimlerinde en iyi getiri veren fonla en kötü arasındaki performans farklılıkları da şöyle: Eğer 1 yıl içinde en iyi fonla en kötü arasındaki fark yüzde 108 gibi akıl almaz bir orana çıkıyorsa fon seçiminin gerçekçi, dürüst ve bilimsel bir rating çalışmasına göre yapılması gerekir. 3 yıllık performanslarda fark yüzde 675!!! Yâni 3 yıl önce HSBC YATIRIM DEĞİŞKEN (B tipi) fonuna para yatıran yatırımcı, 3 yılın en kötü performans gösteren fonuna (A tipi) para yatıran yatırımcıya göre yüzde 675 daha iyi getiri elde etmiş! SONUÇ Yukarıdaki istatistikler Türkiye’de faaliyet gösteren yatırım fonlarının aylık, yılbaşından bu yana, yıllık, 2 yıllık ve 3 yıllık panaromasını gösterirken yatırımcıların fon seçiminde son derece dikkatli davranmaları gerektiğini de gözler önüne seriyor. Dolayısıyla bir yatırım fonuna yatırım yapmadan önce fon hakkında mümkün olduğunca fazla bilgi toplanması gerekir. Bu bilgiler (fonun iç tüzüğü, izahnamesi, mali tabloları, aylık raporları, vs.) fonun kendisinden, kullandığınız aracı kurumdan veya basından alınabilir. Yatırım fonlarının faydaları arasında profesyoneller tarafından yönetilmeleri, çeşitleme sağlamaları, küçük tasarruflarla sağlanamayacak bir kazanç potansiyeli sunmaları ve optimum zaman ve kaynak kullanımını olası hale getirmeleri bulunur ama aynı diğer yatırım araçları gibi bir risk unsuru da içerirler. Ülkemizde yatırım fonları sadece getirileri bazında değerlendirilmektedir. Halbuki değerlendirmelere risk unsuru da dahil edilmelidir. Bu tür bir değerlendirme ve gelişmiş ülkelerdekine benzer ratingleri persembe.com’da bulabilirsiniz. Bu sitede tüm fonlar aylık, yılbaşından bu yana, yıllık, 2 yıllık ve 3 yıllık olmak üzere TL ve dolar bazında değerlendirilip herkesin anlayabileceği bir şekilde birden beşe kadar yıldız tahsis edilmek suretiyle riske ayarlı getiri bazında derecelendirilmektedir. Bu yöntemde yüksek rating alan fonların istikrarlı bir şekilde enflasyon ve endeks getirilerinden daha yüksek getiriler elde ederken arzu edilen risk seviyelerini de aşmadığı görülmektedir. Yöntemin bir diğer sağlam özelliği de yıldız ratinglerinin aydan aya fazla değişmemesi (örneğin geçen ay 5 yıldız alan bir fon bu ay ya 5 yıldızını koruyor ya da en fazla 4 yıldıza düşüyor) ve dolayısıyla bu ratinglere göre seçilen fonların uzun bir süre ratinglerini korumaları sayesinde yatırımcıya orta/uzun vadede istikrarlı yatırım olanağı sağlamasıdır. persembe.com tarafından devamlı 5 yıldız ratingi alan fonlar, aylık, yılbaşından bu yana, yıllık, 2 yıllık ve 3 yıllık getiri değerlendirmelerinde hep en iyi ilk yüzde 10’un arasına girmektedirler. | |||

Bankaların kara tahtaları siliniyor Bankaların kara tahtaları siliniyor |

|||

|

|||||||||||||||||

|

|||||||||||||||||

| Ana Sayfa | Güncel | Dünya | Ekonomi | Sağlık | Yaşam | Teknoloji | Kültür & Sanat | Spor | Hava Durumu | Haber Özetleri | Arama | NTVMSNBC Hakkında | Yardım | Spor Yardım | Tüm Haberler | Araçlar | NTVMSNBC Reklam Seçenekleri | Hukuki Şartlar & Gizlilik Hakları |

|||||||||||||||||